海外旅行をする際に、最も考えたいのがお金のこと。現金だけを持っていく人も多いですが、旅行のたびに現地で換金したりと何かと手間ですよね。

そこで今回、52か国を旅した僕が最も便利だと感じる【Wiseデビットカード】について解説します!

Wiseデビットカードは一言で表すと「世界中で両替なしで使える、お金が詰まった魔法のカード」です。

勿論、あるだけしか使えませんが、それでも両替の手間が省かれるので旅行がスムーズになり、いざという時も安心です。

海外旅行に行く人は絶対に持っていたほうが良いカードです。

今回はWiseデビットカードの特徴やメリット・デメリット、作り方と使い方、使う際の注意点をまとめました。

海外旅行に行く予定がある方や海外旅行に興味がある方、そしてノマド生活を目指す人にとって、必須のカードと言えます。是非チェックしてくださいね。

海外デビットカードとは?

海外デビットカードとは、その名の通り海外で使えるデビットカードです。

デビットカードはクレジットカードのような見た目ではありますが、クレジットカードとは違い使えばすぐに口座から引き落とされます。

そのため使用感はクレジットカードと同じですが、口座にある分だけしか使えないという特徴があります。

更に利用額残高通知もくるので、使い過ぎ防止もできてクレジットカードを持ちたくない人にピッタリのカードですね。

特に海外でクレジットカードを持ちたくない、という場合でもとても便利です。

現金以外の候補を考えるときは検討してみると良いでしょう。

デビットカードは15歳以上なら発行できる

デビットカードは15歳以上なら発行できます。例えば高校生の海外留学などでも利用できます。

海外留学で現金を持たせすぎるのも不安ですが、持たせないのも不安ですよね。

そんな時に海外デビットカードがあれば必要な時に必要な分、日本から残高に追加して海外にいる子供に渡すこともできます。お金の使いすぎや、使い方を管理することも可能です。

紛失の場合も利用停止で不正使用を防げる

「落とした時はどうするんだろう?」

デビットカードをどこかで落としてしまっても、その時は気づかない可能性があります。

後から気づいて探しても、見つからないこともあるでしょう。

しかし安心してください。

デビットカードはクレジットカードのように、利用停止も可能です。

万が一紛失した際は、デビットカードのサポートセンターに連絡して利用停止申請をしましょう。

デビットカードは全部が海外で使えるの?

デビットカードは全部が海外で使えるわけではありません。

国内限定のものもありますので、海外で使用するのであれば海外でも使えるものを選んでください。

Wiseカードとは?

Wise(ワイズ)カードとは、Wiseが発行しているデビットカードです。

Wise(旧TransferWise)はエストニア出身のターベットとクリストが2011年設立した会社です。

当時高い手数料・不利な為替レートに悩んでいた二人が「安く早く透明性が高い海外送金・国際的な資金管理のお手伝いを」と始めたサービスでもあります。

そのため、Wiseカードもまた手数料が他社よりも安く更に簡単、早いのが特徴です。

海外でも手数料とレートの安さで有名な会社であり、耳にしたことがある方もいるのではないでしょうか。

外貨の利用が多い人ほど使わないと損!

Wiseカードは50種類以上の通貨を1つのカードで使えるサービスです。

これだけでも便利と言えますが、それよりも注目したいのがWiseカードの手数料の安さです。

デビットカードやクレジットカードを利用すると発生する海外事務手数料。

例えば日本のデビットカードである、三菱UFJ銀行のVISAデビットカードで海外で買い物をすると海外事務手数料として3.05%かかってしまいます。使う側としては、できるだけ抑えたい費用ですよね。

Wiseカードなら、両替手数料が0.41%~。

日本のカードを利用するよりも圧倒的に手数料を抑えることが可能です。

一度の買い物であればこの手数料もわずかなもの、と考える方もいらっしゃる可能性もありますが、しかし塵も積もれば山となりますから、外資利用が多い人ほどWiseカードは使わないと損です。

Wiseカードのメリット・デメリット

Wiseカードは手数料が安く、外貨を利用するなら使わないと損なカードであることは分かりましたか?そこで、もっと具体的に特徴をみていきましょう。

ここではWiseカードのメリットとデメリットを洗い出し、理解を深めていきます。

Wiseカードのメリット

まずはWiseカードのメリットを見て行きましょう。

Wiseカードのメリットは以下になります。

- 使える通貨・国が多い

- 手数料が安い

- 年会費無料

- 海外のオンラインショップでスムーズな買い物ができる

- いつでも利用停止できる

- 日本語のカスタマーサポートもある

- Wise対応のATMが世界に230万台以上

それぞれ確認しましょう。

使える通貨・国が多い

デビットカードのサービスは、世界中で採用されているものです。

ですが使える通貨や国はデビットカードによりますし、発行元の国でしか使えない・海外で使えても限定的、ということもよくある話です。

その点Wiseカードは175か国で使えて50通貨を1つのアカウントで利用できるので頼もしいですね。

更にWiseアカウントで現地の口座情報を取得できるため、例えばイギリスの口座が必要になった時Wiseカードで取得も可能ですし、どこにいても現地人のように資金を受け取れるのはWiseカードの強みと言えます。

手数料が安い

| 機能・サービス | 手数料 |

|---|---|

| カード交換 | 640円 |

| 期限切れカードの交換 | 無料 |

| バーチャルカード発行 | 無料 |

| 保有する外資を外資のまま決済 | 無料 |

| 持ってない外資で決済 | 両替手数料0.41%~ |

| 月2回3万円までのATM引き出し | 無料 |

| 月3回以上、3万円以上のATM引き出し | 1回の出金あたり70円+ 30,000を超えた分の1.75% |

上でも少し触れましたが、Wiseカードは手数料が安いのも魅力です。

両替手数料はなんと、0.41%から。

平均的な海外事務手数料は1.60~2.20%です。

そう考えると、Wiseカードは非常に安い手数料と言えます。

一度の手数料の支払いであれば金額によってはそこまで高く感じないものです。

ただ、何度も支払いがある場合、手数料は安ければ安いほど損の実感も少なくなるでしょう。

更にWiseカードは1ヶ月に2回、3万円までなら手数料ナシで引き出せる上に、3万円を超えても70円+ 30,000を超えた分の1.75%が手数料になりますので、やはり安いですね。

2023年1月3日から1か月あたり日本円30,000円まで無料で現金引き出しが可能で、30,000円を超える分は超過した金額の1%の手数料がかかります。

年会費無料

Wiseカードは年会費無料です。

ですので持っていて使っていない期間が生じても、損をすることはありません。

持っていて安心なカードと言えますね。

海外のオンラインショップでスムーズな買い物ができる

海外のオンラインショップでお買い物をするときに、気になるのは為替レートです。

銀行によっては為替レートの上乗せ、更に海外手数料がかかる銀行やクレジットカードなどもあります。総合金額が気になり、スムーズな買い物ができないこともありますよね。

そんな時、Wiseカードであれば本当の為替レートで決済できるので安心です。

手数料も少額の両替手数料だけなので、手数料を安く抑えたい人にも安心です。

いつでも利用停止できる

カード類を使う際に、ふと気になる「紛失時」「盗難時」どうしたらいいか問題。

Wiseカードはいつでも利用停止にできるます。

紛失時や盗難時もすぐに対応ができて安心です。

更にPINリマインダーと通知機能がついているのでカードの使用状況をリアルタイムで知ることもできます。

万が一の時のために、カードを作るならWiseカードのようにいつでも利用停止できるかもチェックすると良いでしょう。

日本語のカスタマーサポートもある

Wiseカードは日本語のカスタマーサポートがあります。

海外のデビットカードではあるにも関わらず、日本語対応したカスタマーサポートがあるのは心強いですね。

Wise対応のATMが世界に230万台以上

Wiseカードはなんといっても対応ATMが世界中にあるサービスなので、どの国に行っても使いやすいメリットがあります。

使えるカードの条件としてATMの数なども重要です。

海外で利用できるカードを作る場合は、滞在先の国に対応ATMがどれくらいあるのか調べておくと良いでしょう。

Wiseカードのデメリット

メリットがわかったので、次はデメリットも見て行きましょう。

Wiseカードのデメリットは以下になります。

- ポイント還元率がない

- カードの初回発行手数料が1,200円

- 支店がない

- 借り入れは不可

- 日本で出金不可

- 古いタイプのカードリーダーでは使えない可能性がある

こちらもひとつずつ見ていきましょう。

ポイント還元率がない

クレジットカードなどは、買い物でポイントがついてお得ですよね。

しかしWiseカードにはポイント還元がありません。ポイントが貯まるのが楽しみな方にはデメリットですね。

ただ、それでも手数料がとても安いというメリットがあります。

高い手数料だがポイント還元もあるのが良いのか、

低い手数料だがポイント還元がないのが良いのか、を考えて選んでみると良いでしょう。

カードの初回発行手数料が1,200円

Wiseカードは年会費は無料ですが、初回手数料として1,200円かかります。

ただそれ以降はかからないので、そこまで大きなデメリットではないですね。

支店がない

Wiseカードはオンラインで完結するカードなので、支店がありません。

質問は対面でしたいという人には、不便を感じるかもしれません。

ただ、海外のサービスながら日本語対応のカスタマーサポートがあります。

そのため、この点は特に問題ない可能性が高いです。

借り入れは不可

Wiseカードはデビットカードです。

そのため、クレジットカードのように借り入れはできません。

使いたい分のお金を予め用意しておく必要があるので、借り入れも考えている方にはデメリットになります。

日本で出金不可(一部可能)

Wiseカードは世界中で決済・海外でのATM出金ができるのですが、日本では原則現金の引き出しに対応していません。

オンラインショッピングなどでは利用可能ですが、日本国内で出金する予定があるという場合にはデメリットになるでしょう。

ただ以下のATMは例外的に引き出し可能な場合があります。

- イオン

- イーネット

- ビューカード

- デイリーヤマザキ

この中でもイオンのATMで出金できたと報告が最もあります。

引き出すならイオンATMがおすすめです。

古いタイプのカードリーダーでは使えない可能性がある

日本国内でATM出金は原則できないWiseカードですが、買い物の際に利用することはできます。

しかし稀に、古いカードリーダーだと利用できないことがあるようです。

こちらは絶対にできないというわけではなく、稀にできないことがある程度のデメリットではあります。

ですが、そういった可能性がある、というのは頭に入れておいたほうが良いでしょう。

Wiseカードの作り方16ステップ

Wiseカードの概要やメリット・デメリットもわかってきたところで、実際にWiseカードを作る方法を画像を用いながら紹介します。

Wiseカードは日本語対応しており特に難しくないので、安心して進めていきましょう。

- Wiseカードの日本ページで「始める」ボタンを押す

- 新しいアカウントを登録する

- アカウントの種類を選ぶ

- 主な居住国を選ぶ

- 電話番号をコードで確認する

- パスワードを設定する

- 送金される金額と通貨指定の予定がなければ画面を閉じる

- ホームのアカウントアイコンをクリックしアカウントの登録を完了させる

- 個人・法人どちらか選ぶ

- 情報を入力し保存ボタンを押す

- 左メニューの「カード」をクリックしカードを注文するの「続行」を押す

- 送付先住所をローマ字で入力

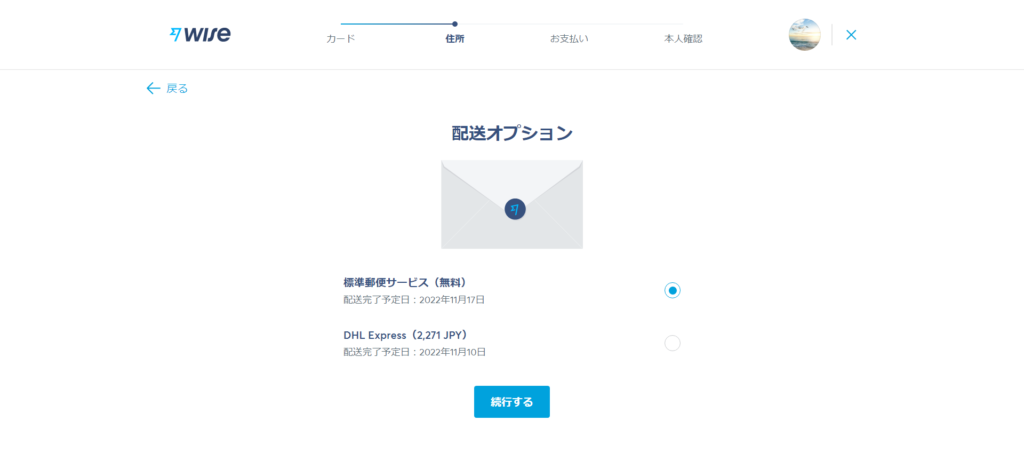

- 配送オプションを選ぶ

- Wiseカードの名前表示部分のイメージを選ぶ

- 入金方法を選択、送金手続きを押す

- 入金手続きをすませ本人確認を終えたら完了

まずWiseカードを作るために、公式サイトのTOPページにある「始める」ボタンを押しましょう。

上記画面の場合は、右下の緑色のボタンです。

新しいアカウントを登録するために、メールアドレスを入力します。

またはGoogleアカウント、フェイスブック、AppleIDで登録ができます。

アカウントの種類を選びます。

個人で使う場合は個人アカウントを選択しましょう。

仕事で利用する場合は法人アカウントを選択します。

主な居住国を選びます。

最初から日本が選択されている場合もありますが、選択がない場合は日本または今住んでいる国を選んでください。

電話番号を入力し、認証コードを送信するをクリックします。

するとコードが電話番号に送られてくるので、そこに記載されている数字を入力します。

コードを入力すると、数字の間間に「-」が差し込まれて少々驚きますが、構わず入力して「送信」ボタンを押してください。

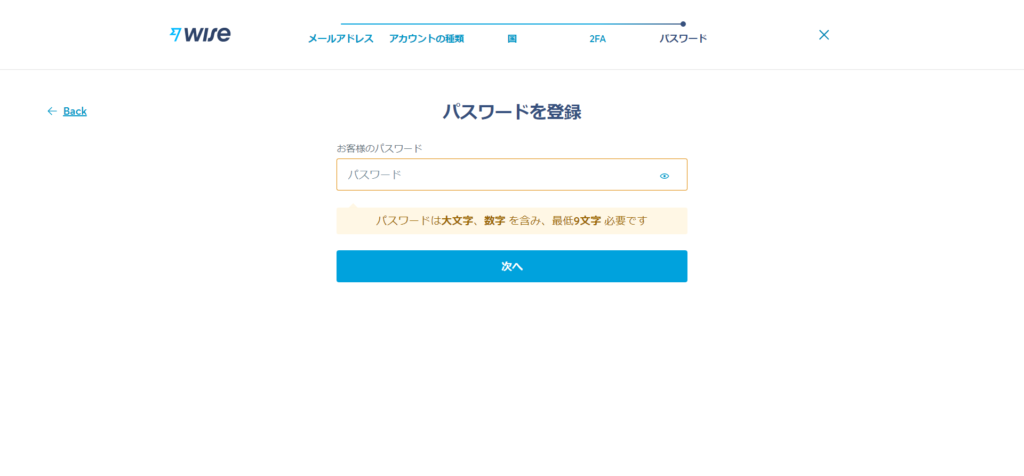

パスワードを設定します。

こちらのパスワードは、大文字と数字を組合せる必要があります。ご注意ください。

送金される金額・通貨指定のページが表示されます。こちらは無視しても問題ないページです。特に用事がなければ右上の×ボタンを押しましょう。

×ボタンで画面を閉じたらホーム画面が表示されます。

その右上に人のアイコンがありますので、こちらをクリックして「アカウントの登録を完了させる」をクリックしてください。

個人アカウント・法人アカウントどちらを設定するか選びましょう。

情報を入力する画面になり、全て入力します。

ここで注意したいのが、名前と苗字、生年月日の入力方法です。

名前と苗字はローマ字、生年月日は西暦からではなく日付・月・年の順で入力してください。

下の方に住所を登録する画面がありますが、こちらは市区町村の部分は県を入れず入力します。

都道府県/州のところに都道府県名を入れるようにしましょう。

入力が終わったら、上記のような画面になります。

左メニューのカードをクリックして、「カードを注文する」をクリックします。

カードを注文する画面になるので、「続行」ボタンも押しておきましょう。

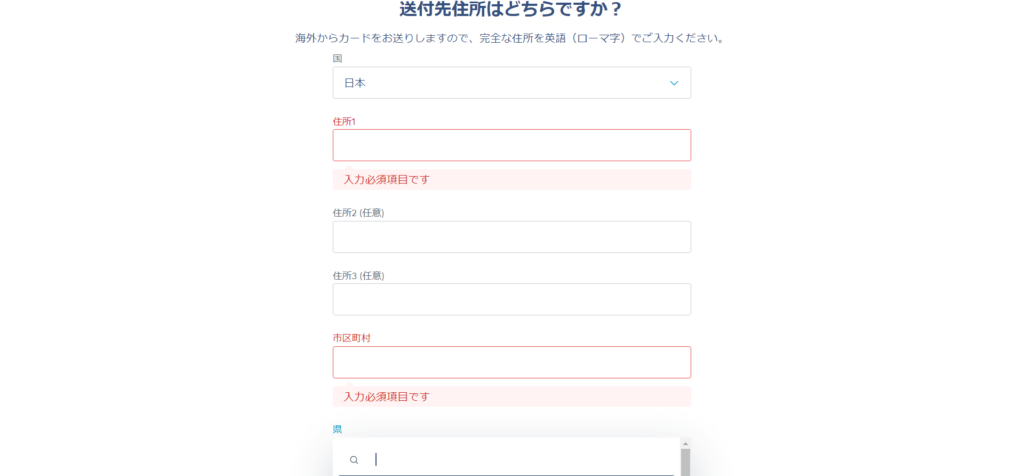

カードの送付先を入力する画面になりますので、入力していきましょう。

ここで注意したいのが、ローマ字での入力という事と入力順番が逆であるという事です。

ディズニーランドの住所を例にしてみます。

〒279-0031 千葉県浦安市舞浜1-1

日本人に馴染み深い住所は上記のようになりますが、海外だとこれが逆になります。

1-1 Maihama, Urayasu-shi, Chiba-ken, 279-0031

そのため、Wiseカード送付先の住所も逆に書いていく必要があります。

不安な場合は、日本語住所を英語圏住所に変換してくれるサイトなどを利用すると良いでしょう。

配送オプションを選べます。

早く到着してほしい場合は、DHL Expressを選ぶと良いですが、こちらは有料サービスです。

標準郵便サービスなら無料です。

特に急いでいるわけではない場合は標準郵便サービスで問題ないでしょう。

カードのイメージを選べます。

こちらは「YAMADA TARO」か「TARO YAMADA」か、姓名どちらを先に書いた表示にするか選べるというだけです。

Wiseカードは1,200円の手数料が必要です。

その支払い方法を選びます。

デビットカード・クレジットカードどちらにするか選び、送金手続きボタンを押します。

入金手続きをすませ、本人確認を終えたら完了です。

本人確認はスマホを用いて行います。

こちらは指示通りに写真を撮り入力していきましょう。

Wiseカードの使い方2ステップ

Wiseカードは届いただけでは利用できませんが、以下の流れで使えるようになります。

- カードを有効化する

- お買い物・出金などで利用する

Wiseカードを有効化するために、まずはWiseアプリをダウンロードします。

このアプリはスマートフォンやタブレットでダウンロードします。

ダウンロードが終わったらアプリを開き、下メニューの「アカウント」を押したら「カードの有効化」と表示されるのでタップしましょう。

6桁の数字を入力する画面になりますので、Wiseカードの名前の下にある6桁の数字を入力してアクティベートボタンを押します。

「暗証番号を表示」ボタンを押したらパスワード入力画面になります。

パスワードを入力し「承認」ボタンを押したら4桁の暗証番号が表示されます。

「完了」を押しましょう。

Wiseカードは実際に使わないと有効化されません。

試しにWiseカードに入金した後に買い物や出金でW利用してみます。

買い物予定がない場合は、イオンのATMの「Internetional Cards」メニューで引き出します。

実際にイオンで引き出す場合は、以下の順で行ってみてください。

- 「Internetional Cards」を選ぶ

- PINを入力

- Withdrawalsを選択

- Saving accountを選択

ここが少々ややこしい部分ではありますが、この工程が終わればカードを使えるようになるので是非試してみてください。

Wiseカードを使う際の注意点

Wiseカードを利用する際は、以下のポイントに注意しましょう。

- 残高が不足していると使えない

- 分割払いやリボ払いなどはできない

基本的に、クレジットカードにあるような補償・使い方は難しい部分がある場合があることを知っておいたほうが良いですね。

例えばクレジットカードは限度額はありますが、残高などはありません。

実際に持ってるお金以上にお買い物に使えたりしますがWiseカードでは不可能です。

そして使った分だけ残高から引かれる仕組みなので、分割払いやリボ払いはできません。

その点も留意しておきましょう。

まとめ

Wiseカードについて、概要からメリット・デメリット、発行方法・使い方・注意点までまとめました。

Wiseカードは手数料が安く、海外に行く際は是非持っておきたい一枚です。

日本では限られたATMでしか引き出せないデメリットもありますが、やはり手数料の安さと全世界での取り扱いがある扱いやすさはデビットカードの中でも群を抜いています。

しかも年会費無料です。

海外でお金を使うことがあるなら、ぜひWiseカードを検討してみてください。